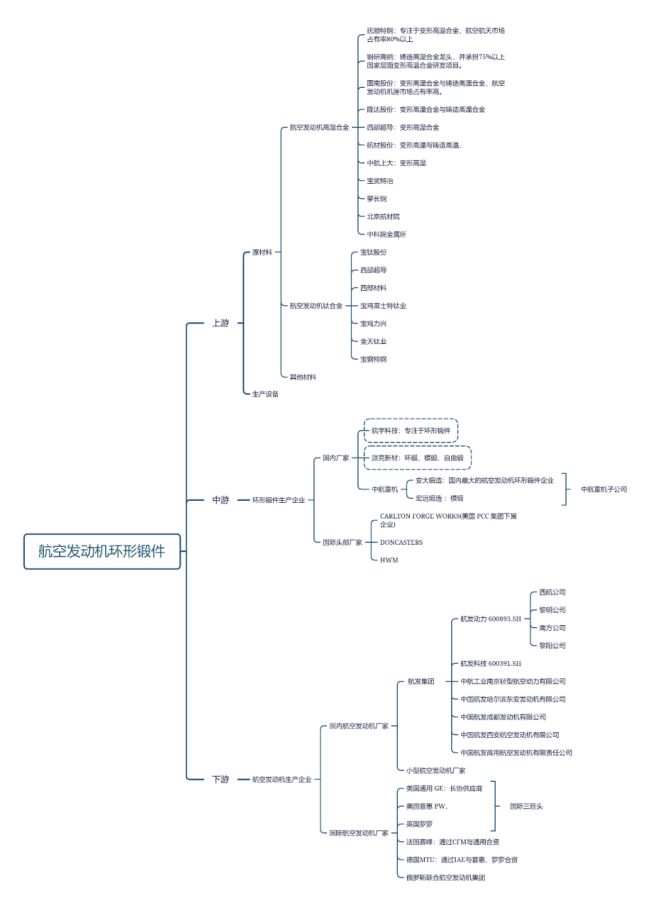

并购优塾 航空之发动机系列环形锻件产业链跟踪梳理笔记

航空发动机,是飞机的心脏,应用在各类商用飞机和防务飞机。作为一种高度复杂和精密的热力机械,由上万个零部件组成,被誉为现代工业的皇冠。

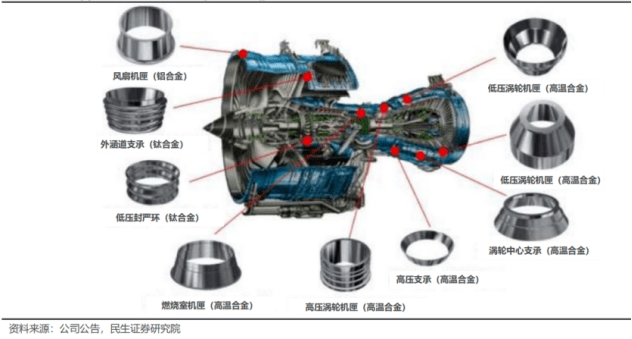

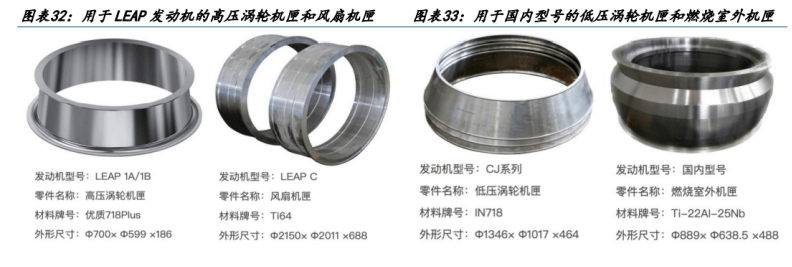

航空发动机的零部件包括盘轴、风扇轴、涡轮盘、轴、整体叶盘/叶轮、涡轮机匣和风扇匣等,按照加工成型的方式均可大致分为锻件、铸件、钣金件,且以锻件、铸件为主。

其中,环形锻件是航空发动机的关键锻件,采用辗轧技术成形,具有组织致密、强度高、韧性好等优点,在相当大的程度上决定着航空关键构件的使用性能和服役行为。

2022年12月9日,我国首家架自主设计研发,完全拥有自主知识产权的国产大型喷气式客机C919交付首家客户东航。但仍然配备进口CFM(美国GE与法国赛峰的合资公司)的LEAP系列发动机。

那么,随着航空发动机的持续改进,对环形锻件提出哪些要求?未来环形锻件的价值量和市场空间会有多大?其中国产商用发动机又会带来多少需求增量?

航空发动机环形锻件使用的原材料,主要是高温合金和钛合金等特种材料。高温合金主要用在航空发动机高温区,钛合金主要用在中低温区。

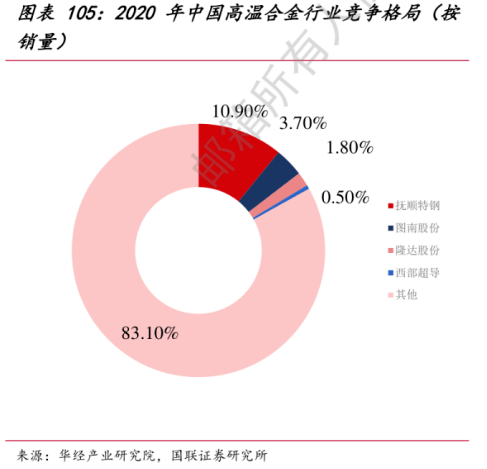

高温合金代表性供应商有:抚顺特钢(专注于变形高温合金,航空航天市场占有率80%以上)、钢研高纳(铸造高温合金龙头,并承担75%以上国家层面变形高温合金研发项目)、图南股份(航空发动机机匣市场占有率高)、西部超导(变形高温合金和钛合金)。

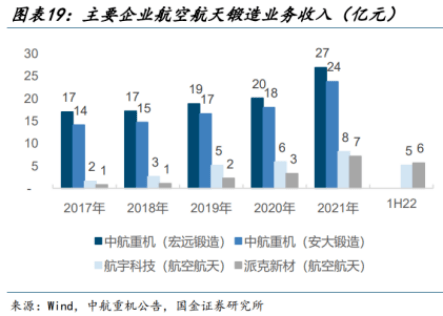

中游——环形锻件生产厂商,主要有中航重机(子公司安大锻造)、航宇科技、派克型材。

安大锻造从事航空航天环形锻件业务已有50多年历史,由下图可看出,在环形锻造领域,安大锻造所占市场比例较大。航宇科技和派克新材进入航空航天锻造领域较晚,均在2013年左右进入。中航重机子公司宏远锻造主要专注于模锻,用于航空、航天结构件。

下游——航空发动机厂家,国内市场主要厂家为航发集团,国际市场由GE、普惠、罗罗等几家巨头垄断。

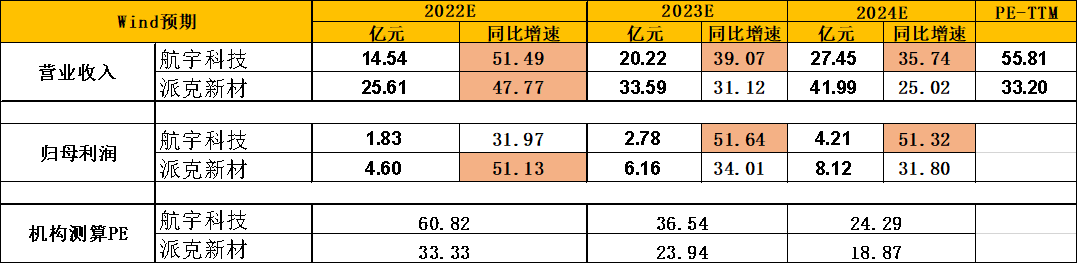

航宇科技(贵州,贵阳)——2022前三季度,实现收入9.91亿元,同比增长57.81%;归母净利润1.34亿元,同比增长47.65%。

2022公司业绩预告显示:全年归母净利润预计实现1.83亿元,同比增长31.97%。

派克新材(江苏,无锡)——2022前三季度,实现收入21.12亿元,同比增长77.28%;归母净利润3.51亿元,同比增长64.51%。

2022公司业绩预告显示:全年归母净利润预计实现4.75亿元,同比增长56%。

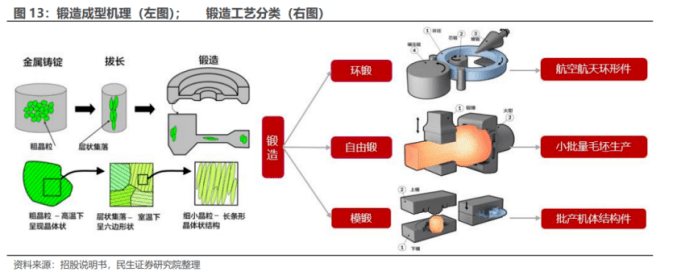

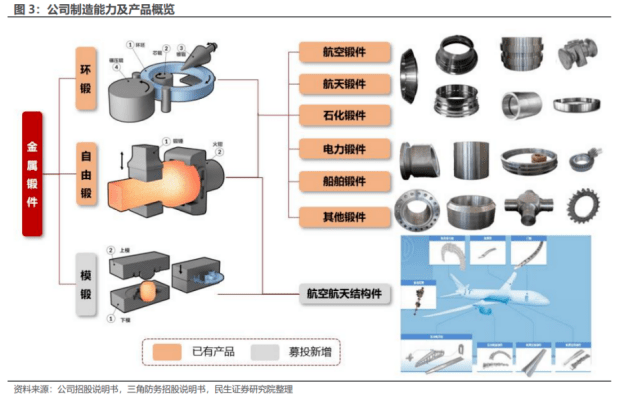

锻造是一种金属成型方法,通过挤压使金属成为目标形状。通过锻造,除了使金属成型,还能改变金属材料内部金相组织结构,从而改善锻件材料性能。这可以用和面做比喻,通过揉搓面团,可以使面团更有韧性,然后制成拉面、面包等食物。

自由锻——可以灵活地生产各种形状的锻件,但是精度和生产速度低于模锻,也不易制造形状复杂的锻件,适合生产小批量粗制毛胚件。

模锻——精度高,生产速度快,锻件形状可以较复杂,但没自由锻灵活。模锻需要事先制作模具,影响了灵活性。

环锻工艺——大多数都用在制作环形锻件。据《高温合金环形件环扎工艺研究进展》,碾环工艺制备的高温合金环形件较自由锻件表面上的质量好、尺寸精度高、组织更均匀。

环形锻件是航空发动机的关键锻件,采用辗轧技术成形的环件,具有组织致密、强度高、韧性好等优点,是铸造或其他制造技术所不能替代的。环形锻件的性能和质量特别大程度上决定着航空关键构件的使用性能和可靠性。

航空难变形金属材料环形锻件,主要使用在于航空发动机的风扇、压气机、涡轮和燃烧室等四大部件中。按照安装的地方和功能能分为机匣、安装边、封严环、各类支承、承力环、壳体等部件,主要起包容、连接、支撑、密封等作用。

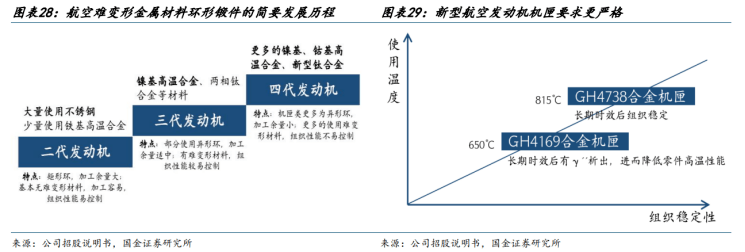

商用航空要求新一代飞机具有更高的效率、经济性、耐久性和可靠性;防务飞机领域在追求更高的性能,持续的改进需求要求航空发动机产业具备更大推重比(飞机单位重量的推力)、更高运行效率、对各种极端环境适应性更强、更可靠等特点。

航空发动机产业的进化,需要环形锻件同步进化,具备更强的承载能力、更轻的重量、更强的耐热性以及对温度和载荷变化更好的适应能力。环形锻件的材料慢慢地从不锈钢,迭代至镍基高温合金、新型钛合金(轻质、高强、耐高温、抗腐蚀等特点)等高性能材料。

但是,注意,高温合金、钛合金等材料材料合金化程度高、成分复杂,锻造难度较大,主要体现在:

1)塑形差、锻造工件容易裂开;2)锻造温度范围窄,温度控制难度高,易产生混晶、组织不均匀问题,增加锻造火次和操作难度;3)材料变形抗力大(需要大力设备);4)对变形程度、变形速率等更敏感,材料内部组织性能难以控制。例如,锻造需要将原料加热,使其变软,而原材料越耐高温,变软的温度就会越高。加热到同样的温度下,高性能材料会比普通材料更硬,更难于加工。5)零件材料的微小组织架构,对工艺条件较为敏感,性能控制难度大。

因此,难变形材料锻造难度比普通锻件大,生产的全部过程必须严控各项工艺参数,有必要进行大量的反复计算分析、工程试验验证和长期的工程实践,进入门槛较高。

根据《航空GH2036合金硬度热处理优化及疲劳性能DIC分析》,合金成分、生产的基本工艺、微观金相组织类型等都会对航空锻件性能产生影响。

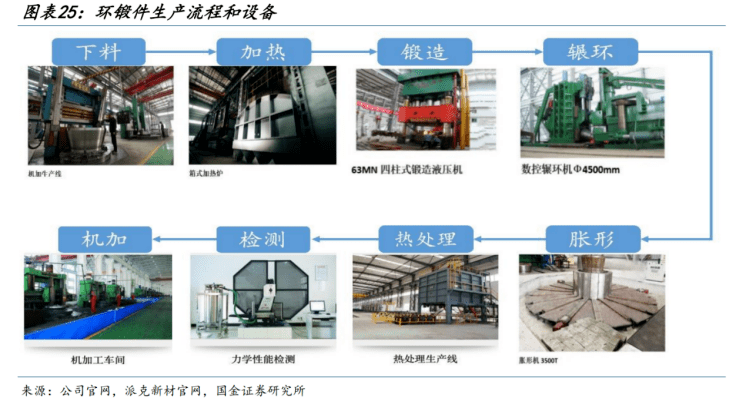

航空环锻件的主要生产工序包括:下料(按照原材料棒材大小及工艺技术要求进行下料)、加热、 锻造(包括采用液压机进行制坯;采用辗环机对坯料进行扩孔、辗环工序)、胀形(采用胀形机使锻件毛坯厚度减薄、内外径扩大)、热处理、机械加工、理化检测、成品检验。其中,加热、锻造、热处理是技术难度较高的环节。

以上介绍了航空发动机环形锻件的技术原理,接着来看看两家代表公司收入情况。从2021年收入规模看,派克新材(17.33亿元)>航宇科技(9.60亿元)。

航宇科技——主要营业产品为航空发动机环形锻件,产品也应用于航天火箭发动机、导弹、舰载和工业燃汽轮机、核电装备等高端领域。

公司是国内航空发动机环锻件主研制单位之一,全面参与国内现役、在研、预研的航空发动机环锻件研制与生产任务。并与国际六大航空发动机公司(GE、普惠、罗罗、赛峰、MTU、 霍尼韦尔)签订有长协。

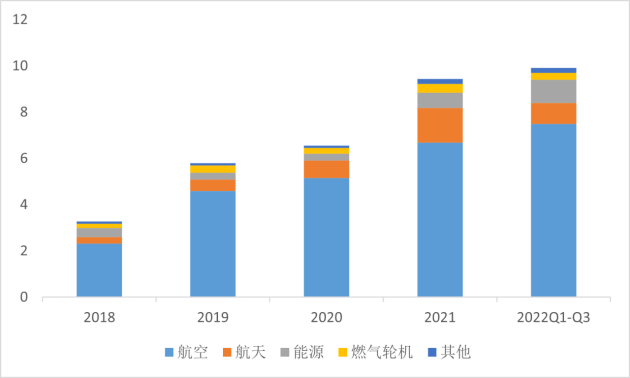

近几年来公司主要经营收入逐步的提升,如下所示,其中2022Q1-Q3收入构成比例系按公司业绩说明估算。航空锻件收入占比一直不低于70%;航天锻件收入占比2021年提升至15.58%,能源板块2022年增长加快,主要由于阴极辊(锂电铜箔核心装备)业务增长。

派克新材——主营锻造业务,在航空发动机环形锻件领域为国内主要厂家之一,同时石化、电力领域也是其主体业务领域。

2017~2021年,公司航空航天锻件产品营收快速提升,自0.78亿元增长至7.16亿元,营收占比自16.1%提升至41.3%。石化锻件和电力锻件合计营收占比自2017年45%降至2021年40%。

对比来看,航宇科学技术产品主要使用在于航空航天、燃气轮机等高端市场领域,派克新材由于进入航空航天等高端市场领域较晚,石化锻件、电力锻件占比也较高。

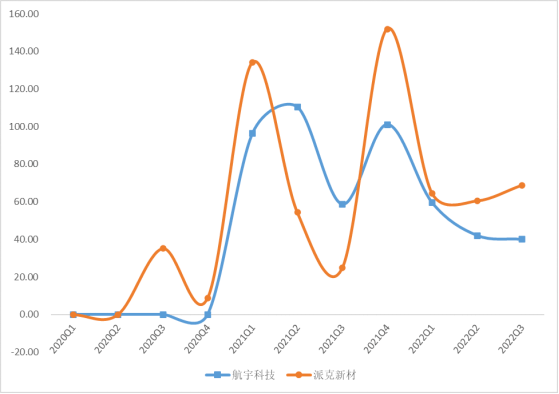

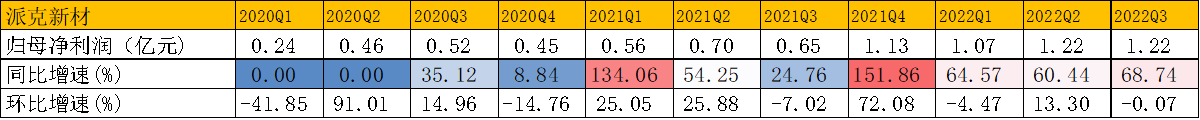

下面按季度看看航宇科技和派克新材近三年净利润增长情况。对比来看,两家公司归母净利润同比增速变动趋势较为一致。

航宇科技2021年归母净利润同比增速91.13%,大多数来源于航天、能源和燃气轮机业务,2022年前三季度同比增速主要来自于航空和能源业务,比2021同期增加47.65%。

派克新材2021增速82.59%,大多数来源于航空航天和石化业务,2022年前三季度同比增速64.51%,主要来自于于航空、航天。

航宇科技——2022前三季度,实现收入9.91亿元,同比增长57.81%;归母净利润1.34亿元,同比增长47.65%。

2022Q3,收入为3.67亿元,同比+62.6%,环比+17.87%,得益于下游航空发动机、能源装备(阴极辊)领域需求增加;归母纯利润是0.41亿元,同比+39.95%,环比-2.65%。

2022公司业绩预告显示:全年归母净利润预计实现1.83亿元,同比增长31.97%。

派克新材——2022前三季度,实现收入21.12亿元,同比增长77.28%;归母净利润3.51亿元,同比增长64.51%。

2022公司业绩预告显示:全年归母净利润预计实现约4.75亿元,同比增长约56%。

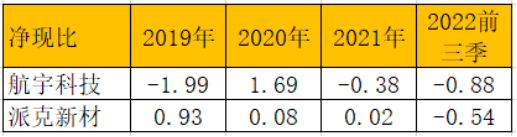

一、净现比——航宇科技2019年、2021年与2022前三季度净现比均为负数,是由于经营活动产生的现金流净额为负数所致,伴随收入规模增加,应收款项、存货占用资金增加。公司下游防务客户主要为中国航发、航天科技、航天科工等大型集团,受产业链项目整体安排和采购资金预算管理的影响,客户回款周期较长。

二、CAPEX VS 现金流——从下表能够准确的看出,近年两家公司通过经营活动获得净现金流的能力与投资支出不匹配,在经营活动产生的现金流净额为负或较小情况下,都有较大金额投资支出,均面临较大现金流压力。

2023年2月,航宇科技定增方案获得发审委批准,拟向实控人/董事长定增募资1.5亿元用于补充流动资金。

2022年,派克新材通过定增净募资15.83亿元,用于航空航天用特种合金结构件智能生产线建设项目和补充流动资金。

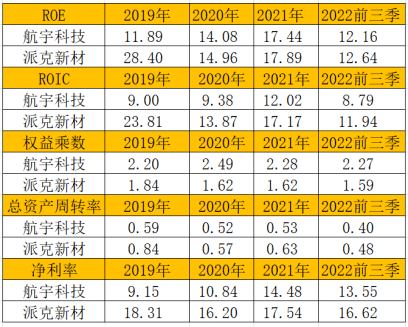

从2021年开始航宇科技整体毛利率相比来说较高,稳中略升,派克新材有下降趋势。还在于派克新材业务中电力锻件、石化锻件毛利率低于航空航天领域。

单看航空航天业务,航宇科技2021年毛利率约31%,而派克新材约46%,派克新材远高于航宇科技,根本原因预计是:航宇科技毛利率较低的海外业务占比较高所致,依据招股说明书,由于公司从事境外业务的时间比较短,公司对境外业务原材料性能和生产的基本工艺还需要熟悉和磨合,因此境外业务的毛利率较低,以2020年为例,GE航空、霍尼韦尔(Honeywell)、普惠(P&W)、赛峰(SAFRAN)、罗罗(RR)、MTU、美捷特(Meggitt)的长协毛利率均较低。

2022年前三季度,派克科技毛利率微降,主要是原材料成本上升,以及电力板块毛利率下降所致。

二、净利率——与毛利率情况相反,近几年派克科技的净利率好于航宇科技,这主要是航宇科技的期间费用率更高。

三、净资产收益率——从下表能够准确的看出,自2020年开始,两家公司ROE基本持平,而从ROIC看,航宇科技近年始终低于派克新材。

总体来看,上游高温合金企业和中游环形锻件生产企业纯收入能力较强,毛利率较高。

上游钛合金企业比高温合金企业毛利率要要低一些,这是由于高温合金技术壁垒更高。

航宇的增长预期较高,主要是其在手订单充足,据披露,截止2022年3季度末在手订单为17亿元。募投产能2023年有望进入快速爬坡期。

此外,2022年10月19日航宇科技公告,拟与甬金股份、龙佰集团、汇鸿科技等共同出资设立河南中源钛业(航宇科技出资比例为10%),该项目设计产能为年产6万吨钛合金新材料,建成投产后有利于降低原料成本、保证供应;

2023年3月21日公告,公司竞拍取得黎阳国际5.84%股权。本次收购股权向下游拓展,完善公司产业链一体化布局。

黎阳国际是航空发动机零部件制造厂家,产品涵盖三大类:一是民用航空飞机产品制造业务,包括民用航空发动机核心机零部件、飞机短舱零件等。二是非航空产品制造业务,包括地面燃机零件、石油钻探设备零件、华为公司海底电缆机加件、航天器动力零部件等。三是参与国内新机的零部件研制任务。黎阳国际是法国SNECMA亚太龙头供应商,也是全球5个A级供应商之一;还是美国GEAE、COLLINS的核心供应商。

综合来看,这次收购属于产业链布局,有助于降低产品综合成本,加强与航发黎阳的合作伙伴关系,提升行业地位。

接下来我们一起看看行业景气度。环形锻件大范围的使用在防务和商用航空发动机,因而景气度要看这两个市场。

在防务方面,从内部角度来看,相较于其他领域,防务行业经费投入确定性高,受宏观因素影响较小。从外部因素来看,强国必强军,防务行业的发展存在刚性需求。

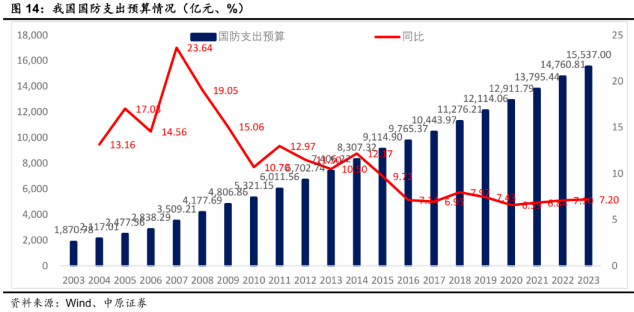

2022年中国防务预算增长目标设定为7.1%,2023年中国国防支出15537亿元,增长7.2%,增幅比去年上调0.1个百分点,增速有望持续高于GDP的增速。

根据国防白皮书,进入2013年之后,防务费用增长的重心由之前的“改善部队保障条件”转变为注重“武装力量的建设与发展”,防务开支将向武器装备建设倾斜,重点投向“优化武器装备规模结构,发展新型武器装备”。新型战斗机、运输机等新型主战装备,将直接受益于防务开支的总量增长、装备支出的结构性增长。

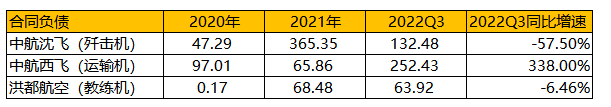

受益于十四五防务规划以及防务飞机更新换代,下游飞机整机订单放量。2021年,中航沈飞、洪都航空等大额合同负债落地,2022年,中航西飞合同负债落地。

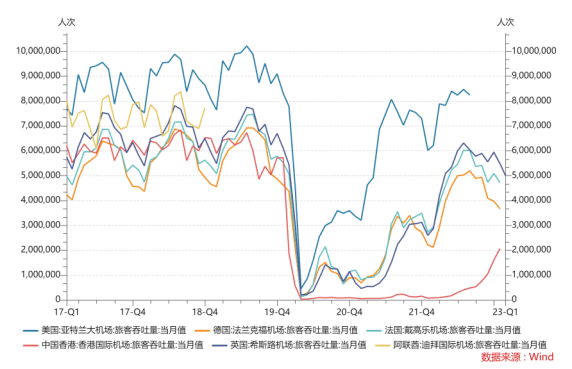

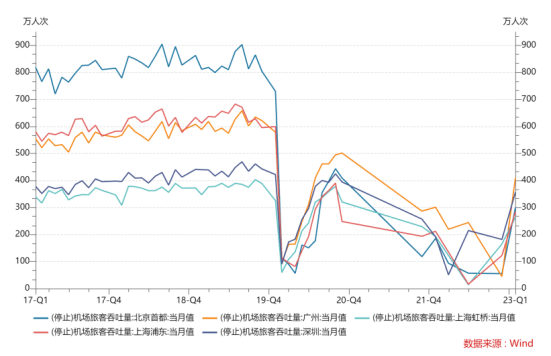

卫生事件后,国际国内商用航空市场处于复苏中。可以预计,商用飞机采购也会随之复苏。

航空发动机环形锻件未来市场规模=国内防务飞机市场规模+国内商用机市场规模;